12月12月,昭衍新药港股股价高开高走,盘中最大涨幅达到21.22%,盘中最高价来到21.54港元,让昭衍新药股价时隔一个月重返20港元大关。

在股价阴跌了4个多月后,昭衍新药(06127)靠着一根“20cm大红柱”将市场目光重新拉回到这家安评龙头以及近期再度暴涨的“猴价”上。

港股通资金成此次上涨“大赢家”?

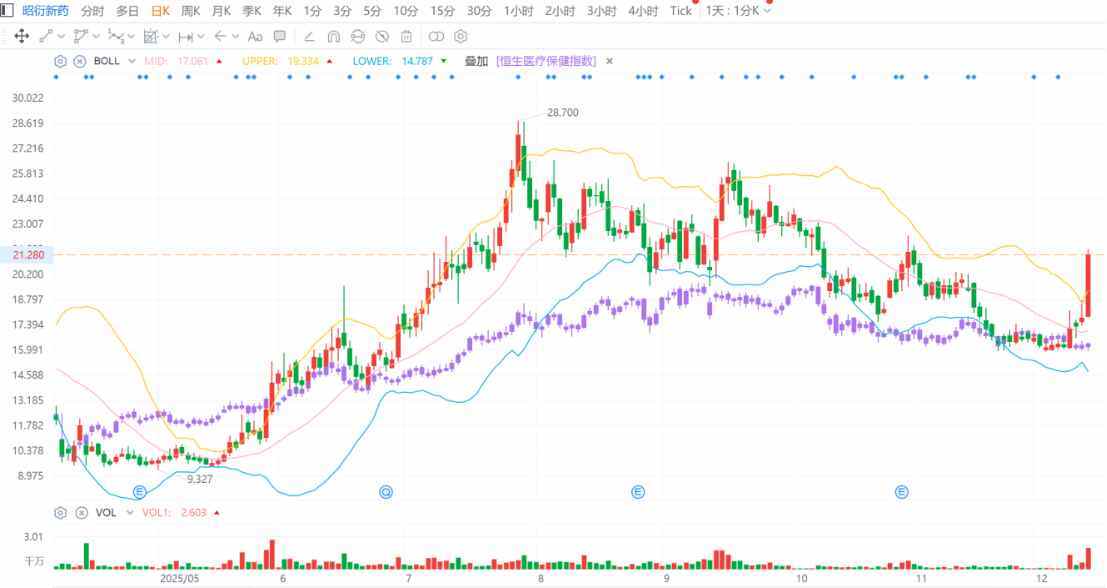

今年7月,借着港股创新药的一波大涨行情,昭衍新药股价触及28.70港元,这一股价创下自2023年3月以来的股价新高。

但实际上,昭衍新药此次股价新高之路并不平坦。就在6月17日冲高拉出条长上影线之后,昭衍新药股价却走出了三连跌的“断头铡”行情,并于6月20日盘中最低触及13.89港元,较17日高点跌去28.73%。但6月23日,昭衍新药迅速止跌,股价转头向上,在7个交易日内收复大量“失地”。

与此同时,恒生医疗保健指数同样在“五连阴”后止跌回弹,6月20日至今,指数最大回弹幅度已达9.45%,港股医药板块显示出继续上攻的势头。在这一背景下,昭衍新药在7月一路猛攻,最终站上28.70港元高点。

随后,指数继续缓慢爬高至9月上旬,而昭衍新药则在7月29日触高后便开始震荡下跌。

从技术面来看,昭衍新药股价在触高后,股价迅速向BOLL线中轨作技术性回归,并围绕中轨震荡了一个月,直到8月28日才首次触及BOLL线下轨,而从均线角度来看,此次则是昭衍新药股价自今年6月以来首次回归60日均线。此后到10月3日,公司股价基本沿60日均线波动。

但在10月4日收盘价跌破60日线后,昭衍新药之后股价却没有再次向60日线回归,而是进入了新一轮的波动下行通道中。在技术面上正式进入均线粘合向下发散形态,所有均线齐头向下发散,整体在30日均线下方震荡下行。通常来说,如此技术形态意味着个股的上一个技术趋势出现根本性扭转,随着场内短、中、长期的持仓成本逐级下降,下跌趋势开始逐级确立。

昭衍新药的此轮下跌行情直到12月5日连续走出“小三阳”才出现止跌迹象,而期间港股通资金再次成为了市场承接筹码的主力。

智通财经APP观察到,近60日,昭衍新药卖方席位前五位分别为香港上海汇丰银行、美林、花旗银行、摩根士丹利和中金,其中香港上海汇丰银行为最大卖方,累计净卖出1228.52万股;而买方来看,中国投资(沪港通)为最大买方,买入1012.74万股;中国创盈(深港通)为第二大买方,买入688.56万股,可见场外持币者多为来自港股通的内地散户。按持股比例计算,目前中国投资(沪港通)和中国创盈(深港通)对昭衍新药持股比例分别为34.15%和22.86%。

结合筹码分布图来看,港股通资金持续不断场外接货,让昭衍新药场内筹码的平均成本持续下滑,从10月初的23.30港元跌至12月11日的19.44港元,且此时筹码峰集中在17.63港元附近,显著低于平均筹码成本。12月12日一根“20cm大红柱”则将昭衍新药收盘价拉至21.25港元,也让筹码获利比例从12月11日的32.02%大幅升至12月12日的78.84%。对港股通资金而言,执行了4个月的“越跌越买”策略终于迎来了回报。

基本面向好已有体现,但行情仍需猴周期启动

在经历了2022-2023年的全球生物医药投融资市场调整后,CRO行业早在2024年便展现出稳健韧性。

从外部因素来看,一方面,多家跨国MNC在“专利悬崖”问题刺激下,研发预算呈现刚性增长特点,早在2023年便带领全球医药研发总投入达到2605亿美元,形成了全球CRO行业需求的“压舱石”;

另一方面,国内政策从“鼓励创新”转向“鼓励真创新”,强调临床价值,与此同时药物审评审批提速提质,监管标准与国际接轨,也利好具备高技术标准和卓越执行能力的头部CRO。数据显示,今年Q1季度,国内新药IND任务时长(从进入新报任务队列到离开队列)平均在71天,最多91天。未来若能将符合要求的新药临床审评周期缩短到30个工作日,将极大刺激国内重点创新药的研发,也将为昭衍新药带来更多的安评市场需求。

回到昭衍新药,根据今年三季报,昭衍新药前三季度实现营业收入9.85亿元,同比大幅下滑26.23%;其中第三季度单季营收3.16亿元,同比下降34.87%。

实际上,昭衍新药今年的营收下滑的趋势从2023年便已开始。纵向对比来看,公司营收与利润在2022年达到历史顶峰后急转直下。尤其在2023年,由于“猴价影响”,公司计提了高达2.67亿元的生物资产公允价值变动净损失,直接导致了公司当期的“增收不增利”。而在2024年,行业投融资寒冬又导致公司在手订单萎缩传导至收入端,造成营收与利润的双重探底。目前来看,其2025年的表现只是此前表现的延续。

从上述营收变化的历史也不难看出,对于主营CRO的昭衍新药来说,在手订单规模的变化是预测其1-2年短期年度收入趋势的有效先行指标。例如,昭衍新药订单规模从2022年的 45亿元阶段性峰值,萎缩至2024年的 22亿元,近1年时间揭示了其后续营收负增长的情况。若以此规律来看,订单规模的企稳回升,或将是判断其业绩是否触底反弹的重要信号。

从最新的Q3财报来看,2025年前三季度,昭衍新药新签订单金额达16.4亿元,同比增长17.1%,其中第三季度增速达24%,已出现回暖迹象。由于其为先行指标,并不会对其短期业绩造成直接影响,因此,该利好并未直接在公司财报后股价上反映。

相较而言,猴周期向上则可以直接作用于昭衍新药的业绩。这是因为昭衍新药在2020年年报中的实验猴生物资产计量方法,从之前的“成本法计量”改成了“公允价值法计量”。这一会计政策的变化结果是,当生物性资产出现持续价格上浮时,其价格浮盈在当期报表中进行释放。也就是说猴价暴涨周期开始和结束,会对公司净利润产生直接影响。

从消息面来看,据智通财经APP了解,12月9日从相关繁育厂商处了解到,目前3-5岁左右的食蟹猴价格已涨至14万元一只,且年内已出现供不应求的局面。而这一市场价已较公司2022年并购获取的9万元/只食蟹猴成本价上涨逾50%。

此外,根据方正证券测算,预计25-27年实验猴供给大约4.90-5.24万只/年,实验猴需求量大约5.13-6.26万只/年,该行认为短期由于新药研发回暖,驱动实验猴用量提升,而供给侧短期改善难度较大,供需缺口或持续放大。

也就是说,短期内持续放大的实验猴供需缺口或带动猴价持续拉升,而这有望成为带动昭衍新药2025年下半年及2026年业绩增长的直接引擎。

发表评论

2025-12-14 00:50:31回复

2025-12-14 01:50:40回复

2025-12-14 05:52:48回复