每经记者|张寿林 每经编辑|董兴生

12月29日,中国人民银行党委委员、副行长陆磊发文披露,中国人民银行出台了《关于进一步加强数字人民币管理服务体系和相关金融基础设施建设的行动方案》(以下简称《行动方案》),新一代数字人民币计量框架、管理体系、运行机制和生态体系将于2026年1月1日正式启动实施。

对于计量框架具体情形,《每日经济新闻》记者了解到,人民银行将银行类数字人民币业务运营机构的数字人民币纳入准备金制度框架管理,其开立的数字人民币钱包余额统一计入存款准备金交存基数。参与数字人民币运营的非银行支付机构实施100%的数字人民币保证金。数字人民币钱包余额按照流动性分别计入相应货币层次。

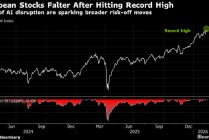

记者注意到,消息公布后,数字货币概念股纷纷异动拉升,御银股份(SZ002177)涨停,拉卡拉(SZ300773)、四方精创(SZ300468)、赢时胜(SZ300377)、中亦科技(SZ301208)、新晨科技(SZ300542)跟涨。

明确“账户体系+币串+智能合约”数字化方案

陆磊介绍,《行动方案》明确了“账户体系+币串+智能合约”的数字化方案,提出升级现有账户体系,在新型账户(数字人民币钱包)基础上推动新兴技术应用,提升人民币发行、流通、支付等各环节的数字化、智能化水平,升级数字人民币智能合约生态服务平台,支撑构建智能合约开源生态体系。

一方面,账户可以融入银行现有业务体系,具有规范性、合规性、可识别、互通性强的优势。结合可编程能力和智能合约,数字人民币在拓展服务金融“五篇大文章”场景方面,具有独到的精准性和可达性优势,如创新供应链上下游金融解决方案、促进“碳普惠”体系智能化发展、强化预付资金管理等金融消费者保护、服务智慧养老等场景处于持续跃迁态势。

另一方面,币串和数字人民币伞列钱包体系的监管穿透性和多级资金管理能力在公用事业、医保社保、企业集团司库管理、绿色能源交易、国库资金运营等闭环领域具备低成本、高效能运用前景。

为进一步明确运营机构责任和权利对称关系,经反复验证,《行动方案》规范了数字人民币计量框架。将银行类数字人民币业务运营机构的数字人民币纳入准备金制度框架管理,其开立的数字人民币钱包余额统一计入存款准备金交存基数。参与数字人民币运营的非银行支付机构实施100%的数字人民币保证金。数字人民币钱包余额按照流动性分别计入相应货币层次。这一制度安排在“双层架构”基础上,明确了客户在商业银行钱包中的数字人民币是以账户为基础的商业银行负债,标志着数字人民币由现金型1.0版进入存款货币型数字人民币2.0版。

各类新兴“货币”在金融体系外自我循环

从当前形势来看,快速迭代的现代化数字支付工具对中央银行货币调控形成挑战。

从各类虚拟资产到当前的稳定币,都以支付工具形式出现,客观上形成、滋长作为支付手段和流通手段的各类新兴“货币”在金融体系外自我循环、流通中支付工具快速膨胀、挂钩金融资产价格大起大落的风险。既要实现数字支付手段低成本、高效率优势,又能保证宏观调控有效、市场发展有序,是各国中央银行必须面对的现实要求。

面对多种现实挑战,陆磊指出,坚持问题导向,在DC/EP理论原型基础上,经深入研发试验,《行动方案》从机制上明确了数字人民币将从数字现金时代迈入数字存款货币(Digital Deposit Money)时代。未来的数字人民币是中央银行提供技术支持保障并实施监管、具有商业银行负债属性,以账户为基础、兼容分布式账本技术特点,在金融体系内发行、流通的现代化数字支付和流通手段,具备货币价值尺度、价值储藏、跨境支付职能。

《行动方案》在DC/EP理论框架下进一步优化了“双层架构”。在顶层中央银行端,数字人民币由中央银行负责业务规则、技术标准制定,承担相关基础设施的规划、建设和运营。在二层业务运营机构(以下简称“运营机构”)端,商业银行在自身界面为个人、单位开立数字人民币钱包,负责客户的数字人民币安全,提供流通支付服务,承担相应的合规和反洗钱责任,纳入存款保险范畴,与存款享有同等安全保障。非银行支付机构为客户提供的数字人民币由客户以自身的银行存款兑换,属于非银行支付机构负债,依法纳入数字人民币保证金监管。

数字人民币试点覆盖17个省(区、市)的26个地区

数据显示,截至2025年11月末,数字人民币累计处理交易34.8亿笔,累计交易金额16.7万亿元。通过数字人民币App开立个人钱包2.3亿个,数字人民币单位钱包已开立1884万个。多边央行数字货币桥(mBridge)累计处理跨境支付业务4047笔,累计交易金额折合人民币3872亿元,其中数字人民币在各币种交易额占比约95.3%。

目前,数字人民币试点已覆盖17个省(区、市)的26个地区,包括江苏、福建、陕西、北京等,已在批发零售、公共服务、社会治理、乡村振兴等领域,形成可复制可推广的应用模式。

近日,中国人民银行等八部门发布的《关于金融支持加快西部陆海新通道建设的意见》提出,支持探索推进内地与新加坡数字人民币跨境支付试点。

对于数字人民币试点,2024年9月,陆磊曾介绍,经过6年多研发、4年多试点,我国已经初步验证了数字人民币在理论、业务和技术上的可行性和可靠性,初步形成了“中央银行+运营机构”的双层运营架构。

我国数字人民币的研究和开发可追溯至十多年前。2014年,在党中央、国务院的统一部署下,中国人民银行启动理论研究和封闭测试。2016年,中国人民银行提出了具有数字货币特征的电子支付工具(DC/EP)的法定数字货币理论框架构想,审慎科学稳健试点探索数字人民币(e-CNY)管理体系和运行机理。经反复论证和开放试点,初步构建了数字人民币的生态体系,走出了一条以中央银行为主导,依托商业性金融机构和现有支付体系,融合最新技术进展的中国特色数字货币发展道路。

发表评论

2025-12-30 03:32:47回复

2025-12-29 20:27:11回复